Liquidität 1. Grades: Formel der Kennzahl und Überblick über Liquiditätsgrade

Die Liquidität ist die Definition der Zahlungsfähigkeit eines Unternehmens. Im geschäftlichen Alltag spielt sie eine große Rolle, beispielsweise bei der Verhandlung von Vertragskonditionen oder der Auswahl eines Neukunden. Wir geben einen Überblick über die Berechnung der Liquidität und die verschiedenen Liquiditätsgrade.

Definition: Was bedeutet Liquidität?

Die Liquidität bezeichnet die Fähigkeit eines Unternehmens oder einer Privatperson, den finanziellen Verpflichtungen zeitnah und ohne Verluste nachzukommen. Unternehmen gelten dann als liquide, wenn sie in der Lage sind, fällige Zahlungen fristgerecht zu begleichen und dabei weiterhin über ausreichende Mittel verfügen, um den Geschäftsbetrieb aufrechtzuerhalten. Die Liquidität ist ein wesentlicher Teil der Finanzplanung und -steuerung, da sie das Ausfallrisiko eines Betriebs minimiert.

Laut § 18 des Kreditwesengesetzes (KWG) sind Kreditinstitute verpflichtet, die Bonität des Kreditnehmers zu prüfen und sicherzustellen, dass dieser die beantragte Summe auch leisten kann. Diese Prüfung spielt auch bei der Auswahl neuer Geschäftspartner und Kunden eine große Rolle und ist der erste Schritt im Forderungsmanagement. Die Prüfung der Liquiditätsgrade kann beispielsweise ein erfahrenes Inkassounternehmen durchführen.

Die verschiedenen Grade der Liquidität und deren Aussagekraft

In Deutschland wird in der Betriebswirtschaft mit Hilfe dreier Liquiditätsgrade gearbeitet, die Aufschluss darüber geben, ob ein Unternehmen liquide oder zahlungsunfähig ist. Dabei teilen sich die Grade wie folgt auf:

Die Liquidität 1. Grades (= Cash Ratio)

Sie setzt sich aus den Aktiva-Bilanzposten (Kassenbestand und Bankguthaben) sowie allen kurzfristigen Verbindlichkeiten mit einer Restlaufzeit von unter einem Jahr zusammen. Dazu gehören beispielsweise Forderungen aus Lieferungen und Leistungen, die dem Unternehmen noch zustehen und mit deren Zahlung zu rechnen ist. Dadurch gibt die Liquidität 1. Grades Aufschluss und Aussagekraft darüber, ob ein Unternehmen kurzfristige Zahlungen durch bestehende Barmittel begleichen kann.

Beispiel:

Liegt die Kennzahl der Liquidität 1. Grades bei einem Wert von 100 Prozent, könnte ein Unternehmen alle seine offenen Forderungen beinahe komplett aus dem Kassenbestand oder dem Bankkonto decken. Erstrebenswert und realistisch ist hier allerdings eine Kennzahl von 20 Prozent, die herangezogen werden kann. Dies reicht für kurzfristige Zahlungen aus.

Ein hoher Cash Ratio ist erstrebenswert für die Risikominimierung eines Unternehmens, führt allerdings dazu, dass liquide Mittel nicht genutzt werden können. Das verschlechtert die Investitionsfähigkeit und Rentabilität des Unternehmens. Eine hohe Liquidität 1. Grades sollte nur aufgebaut werden, wenn dennoch ausreichend sofort verfügbares Vermögen vorhanden ist.

Wie wichtig ist die Liquidität 1. Grades?

Die Liquidität 1. Grades spielt für Gläubiger in Sachen Zahlungsverpflichtung eine große Rolle, da sie sicherstellt, dass zeitnahe Forderungen sofort aus dem Barbestand eines Unternehmens beglichen werden können. Sie ist deshalb im Forderungsmanagement besonders bei kleineren oder mittelgroßen Summen ein entscheidender Richtwert. Grundlegend kann gesagt werden, dass die Liquidität 2. und 3. Grades immer wichtiger wird, je länger die Zahlungsfrist einer Verbindlichkeit andauert.

Beispiel:

Bei der Aufnahme eines langfristigen Bankkredites wird verstärkt auf die umsatzbasierte Liquidität sowie die Einzugsliquidität geachtet, da dieser nicht sofort aus dem Bar- oder Kassenbestand abbezahlt werden kann.

Die Liquidität 2. Grades (= Quick Ratio)

Bei diesem Liquiditätsgrad werden alle kurzfristigen Forderungen aus Lieferungen, Leistungen oder Mietforderungen durch den Wertpapierbestand des Unternehmens ergänzt. Wie bei allen Liquiditätsgraden, so wird auch hier das prozentuale Verhältnis zu den kurzfristigen Verbindlichkeiten zur Berechnung der Quote genutzt.

Der Wertpapierbestand eines Unternehmens umfassend z. B.:

- Aktien und Fonds

- Anleihen

- Sonstige Zertifikate

In der Betriebswirtschaft spricht man bei der Liquidität 2. Grades von der Einzugsliquidität, da Verbindlichkeiten zusätzlich zu den flüssigen Mitteln auch gedeckt werden können, wenn Forderungen eingezogen werden. Als Richtwert gelten hier 100 Prozent – alle kurzfristigen Verbindlichkeiten sollten über die kurzfristigen Forderungen und liquiden Mittel abgedeckt sein.

Denn: Sind sowohl die Kennzahl der Liquidität 1. Grades als auch die von Liquiditätsgrad 2 im vorgegebenen Rahmen, kann ein Gläubiger sicher sein, dass die Forderung abgedeckt ist und sich beruhigt auf ein Geschäft einlassen. Je nach Art des Unternehmens kann auch bei der Einzugsliquidität der Richtwert abweichen.

Die Liquidität 3. Grades (= Current Ratio)

Hier werden zusätzlich zu den Aktiva-Bilanzposten und den kurzfristigen Verbindlichkeiten alle Vorräte des Unternehmens berücksichtigt. Dazu gehören beispielsweise Roh- und Hilfsstoffe oder fertige Erzeugnisse, welche sich im Lager befinden. Aus diesem Grund wird dieser Liquiditätsgrad auch als umsatzbasierte Liquidität bezeichnet, denn sie stützt sich auf noch nicht erzielte Erträge eines Unternehmens.

Für die Berechnung der Kennzahl wird das gesamte Umlaufvermögen durch die kurzfristigen Verbindlichkeiten eines Unternehmens geteilt. Sie umfasst demzufolge sowohl alle Bilanzposten aus der Liquidität 1. und 2. Grades als auch den Posten Vorräte der Bilanz. Hierzu gehören gelagerte Roh- und Hilfsstoffe oder fertige Erzeugnisse des Unternehmens.

Richtwert: Der Liquiditätsgrad 3 sollte bei rund 200 Prozent liegen. Hier kann es die stärksten Abweichungen geben, beispielsweise bei jungen Unternehmen, welche in den ersten Jahren große Verbindlichkeiten aufnehmen müssen, sich jedoch in der Gründungsphase befinden. Auch 100 Prozent Liquiditätsgrad würden ausreichen, um alle kurzfristigen Verbindlichkeiten zu begleichen.

Auswirkungen der Liquidität 1. Grades auf die Zahlungsfähigkeit

Besonders relevant für den Unternehmensalltag ist die Liquidität 1. Grades. Denn schließlich haben die meisten Rechnungen ein Zahlungsziel von 14 oder 30 Tagen. Bei langfristigen Zusammenarbeiten oder großen Forderungen, welche sich über einen langen Zeitraum erstrecken, müssen auch die anderen beiden Liquiditätsgrade berücksichtigt werden.

Eine gute Bonität ersten Grades stellt sicher, dass ein Unternehmen kurzfristige Forderungen sofort begleichen und gleichzeitig den Geschäftsbetrieb aufrechterhalten kann. Wird der Richtwert von rund 20 Prozent bei der Liquiditätsgrad 1 langfristig unterschritten, kommt es schnell zu ernsthaften Schwierigkeiten mit Gläubigern.

Um die eigene Liquidität zu sichern, ist es für Gläubiger demnach enorm wichtig, die kurzfristige Liquidität potenzieller Kunden vor der Zusammenarbeit zu prüfen. Andernfalls kommt es schnell zu Forderungsausfällen, welche ein aufwendiges Mahnverfahren nach sich ziehen und das Unternehmen verpflichten, eine negative Forderung zu bilanzieren. Das verschlechtert die eigene Kreditlinie, sodass eine eventuell angedachte Aufnahme von Krediten schwierig bis unmöglich wird.

Wie die Liquidität durch effektives Forderungsmanagement und Inkasso verbessert werden kann

Was viele Unternehmer nicht berücksichtigen: Das Forderungsmanagement eines Unternehmens beginnt nicht erst mit der Rechnungsstellung an den Kunden, sondern bereits bei der Liquiditätsprüfung vor einer Zusammenarbeit. Sie ist ein wesentlicher Richtwert, ob ein Geschäft zustande kommt. Wir empfehlen Ihnen deshalb, die Liquidität eines Schuldners frühzeitig durch ein professionelles Inkassounternehmen prüfen zu lassen, welches zum Beispiel den Vermögenswert analysiert.

Um die eigene Bonität gegenüber Lieferanten und Geschäftspartnern zu sichern, ist anschließend die Überwachung der Forderung und des Zahlungseingangs entscheidend. Nach Ablauf der Zahlungsfrist muss eine Zahlungsaufforderung an den Schuldner gesendet werden, welche spätere rechtliche Ansprüche begründet und dem Gläubiger die Möglichkeit gibt, Verzugsschäden in Rechnung zu stellen.

Geben Sie die Verwaltung von Forderungen in Expertenhände!

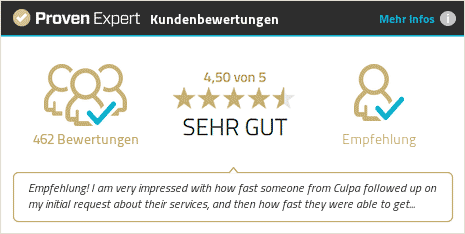

Um eine fristgerechte Zahlung von Forderungen sicherzustellen, empfehlen wir Ihnen, das Forderungsmanagement an ein erfahrenes Inkassounternehmen abzugeben. Culpa Inkasso führt vor Vertragsabschluss eine Bonitätsprüfung des Kunden durch, übernimmt in Ihrem Namen die Rechnungsstellung und überwacht die Zahlungseingänge. Sollte einmal eine Zahlung nicht fristgerecht eingehen, suchen wir den persönlichen Kontakt zum Schuldner und übernehmen sowohl das außergerichtliche als auch das gerichtliche Mahnverfahren.

Unsere Erfahrung hat gezeigt:

Die Einschaltung eines Inkassounternehmens führt in 90 Prozent der Fälle zu einer Begleichung der Forderung ohne das zeitaufwendige gerichtliche Mahnverfahren. Sollte das allerdings erforderlich sein, leitet Culpa Inkasso dieses in Ihrem Namen in die Wege. Sie können sich währenddessen auf Ihr Kerngeschäft fokussieren, entlasten die eigene Verwaltung und verbessern Ihre Bonität.

Sie haben noch Fragen oder würden sich gerne unverbindlich zu unseren Dienstleistungen in der Forderungsverwaltung beraten lassen? Dann kontaktieren Sie uns noch heute – das erfahrene Team von Culpa Inkasso freut sich bereits auf Sie!

Culpa Inkasso – Der professionelle Partner für Forderungseinzug an Iher Seite:

Erfolgsquote

im Einzug

erfolgreicher als andere

günstiger als beim Anwalt

Erfahrung

im Inkasso

zufriedene Mandanten

u. Mengen-

Inkasso